补贴过渡期结束、白名单取消后野蛮人敲门、国内汽车销量遇冷,新源汽车阶段性调整、动力电池产能过剩,似乎每一个外部环境的变动都在暗示动力电池还得继续降价。纵观任何一个工业产品,从产品生命周期的角度来看,边际成本必然带动价格越来越低,然后才是市场供需关系,产品技术迭代等因素所带来的阶段性收益变化。因此我们在讨论动力电池价格这一问题的时候,需要加一个前提条件即什么类型的动力电池,然后基于此去探讨这一产品的市场空间、价格趋势。

01 优质产能的出货和合作伙伴分析

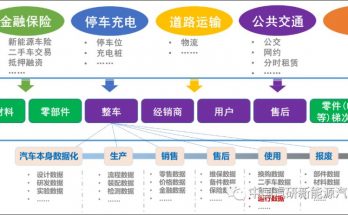

图1:2018全球动力电池出货量TOP10(企业/出货量GWH/市占率)

根据2018年全球动力电池企业出货量数据来看,动力电池企业玩家中日韩三足鼎立,但是我们不倡导唯装机量、出货量论,毕竟国内独步全球的补贴政策催熟并拉高了整个新能源产业数据,必然导致国内动力电池企业出货量数据因为缺乏充分的全球竞争而导致数据水分略高。因此我们还需要从合作伙伴、研发经费投入、成本和利润率、产能扩张、管理效率等多角度来综合对比。

图2:全球出货量前十动力电池企业主要合作伙伴

|

动力电池企业 |

部分合作伙伴 |

|

CATL |

大众、宝马、宇通客车、北汽新能源、吉利汽车、上汽乘用车、奇瑞汽车等 |

|

Panasonic |

特斯拉大众、通用、福特、丰田、日产等 |

|

LG Chem |

现代起亚、通用、雷诺、现代起亚、沃尔沃、上汽、中国一汽、东风柳汽等 |

|

Samsung SDI |

大众、马自达、LucidMotors等 |

|

BYD |

比亚迪 |

|

AESC |

日产和雷诺 |

|

国轩高科 |

江淮汽车、北汽新能源、奇瑞商用车、新楚风汽车、安凯汽车等 |

|

孚能科技 |

北汽新能源、长城汽车、江铃汽车、长安汽车等 |

|

天津力神 |

长安汽车、江淮汽车、力帆乘用车、华晨鑫源汽车、宇通客车等 |

|

比克动力 |

众泰汽车、领途汽车、江淮汽车、海马汽车、江铃汽车等 |

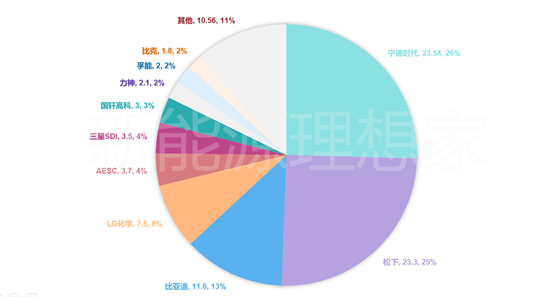

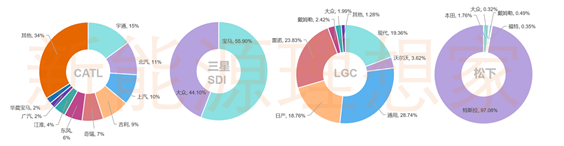

图3:CATL、三星SDI、LGC、松下主要合作伙伴出货份额

通过上述两张图表,从前十位的动力电池企业合作伙伴来看,比亚迪主要以内部消化产能为主,公开数据来看,比亚迪的动力电池94%都是内部解决,AESC类似,因此在出货量排名前十位中的CATL、Panasonic、LG Chem、Samsung SDI的合作伙伴质量与其余几家相比之下,优势明显,高下立判。

02 不同技术路线的成本收益对比

根据目前从全球范围内来看,具备全球竞争实力的主要是CATL、Panasonic、LG Chem、Samsung SDI这四家企业,其依据简化来说就是对于市场端和成本端的控制能力。换言之,企业在外部要具有全球化业务拓展的能力,在内部要降本增效的能力,才有扳手腕的底气。

从目前应用角度来看,由于短期内固态电池技术发展还存在很大不确定性,因此磷酸铁锂和三元锂电池是仍是主流发展方向。由于磷酸铁锂的能量密度问题,其应用被限定在物流、客车、专用车一类体积较大的商用车内。因此在乘用车领域,在相当一段时间内三元锂电池将占据主导地位。

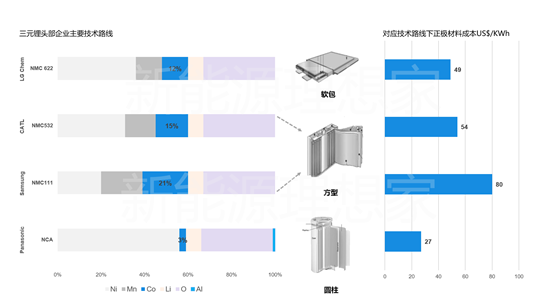

从三元动力电池发展趋势来看,高镍三元将持续高歌猛进。早期的NMC111 、NMC532 、NMC622到最新的NMC811,人们对能量密度的最求从未停止,目前CATL、Samsung SDI(方形龙头)、 LGC(软包龙头)都是以高镍三元为主要技术路线,其差异在产品形态和应用阶段,而聚焦NCA材料的18650圆柱电池的的主要是Panasonic(圆柱龙头)。抛开技术路线和产品应用,有一点可以确定的是由于应用场景的多元化倒逼了动力电池单体的形态,圆柱形、方型、软包三足鼎立态势已经形成,并将长期存在。

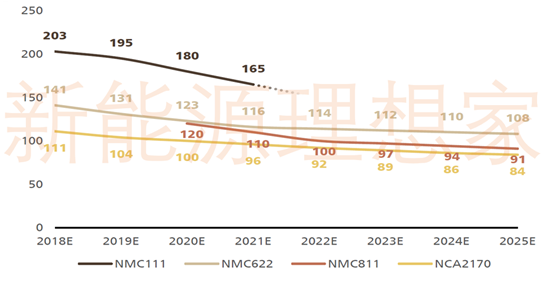

从三元动力电池的价格来看,虽然NMC短期内难以撼动NCA的成本优势,但NMC是未来主流的趋势不会改变。因为NCA的制造工艺和应用技术的要求太高,等同于提升了制造端和应用端的成本,弊端同样明显。因此深度绑定NCA技术的松下未来危机会更大,而全球主流车企(除特斯拉外)都将NMC为主要选择。NMC811大规模应用可期,下图中展示了不同技术路线下,正极材料的当前成本均值,由于NMC体系内,高镍三元发展意味着金属钴的用量将持续降低,成同样成比例下降,下图中NMC111 、NMC532、NMC622正极材料成本价格分别为80USD/KWh 、54 USD /KWh 、49 USD /KWh。而NAC的正极成本仅27USD/KWh。

图4:NMC622、NMC532、NMC111、NCA 2170正极原材料占比及成本/Kwh

从产品结构来看,NMC111由于产品受到NMC532、NMC622和未来NMC811的冲击,其性能的劣势将不断放大而终将被逐步淘汰,而高镍三元NMC622和NMC811的更高能量密度优势将得到大规模应用;另一方面NCA2170凭借良好的价格优势将在部分拥有较高利用技术的车企中继续发光发热。三元材料在2020年前后价格100-120USD/Kwh将是大概率事件。那么动力电池的尤其是目前相对较多的NCA2170和NMC622的降本空间何在?

03 动力电池企业的降本空间

1、 头部聚拢效应进一步加强,马太效应凸显,优质产能仍然供不应求。

优质产能释放进一步,单位生产成本降低将是进一步降本的空间之一。从国内来看目前动力电池企业开工率不足,新能源纯电动乘用车对电池的安全性、能量密度等都提出了更高的要求,倒逼技术储备和技术研发能力不足的企业离场。统计数据显示,15年前后国内拥有200余家动力电池企业,受补贴政策的利好,一时间云龙混杂,但是时间推进到2017年仅剩下144家左右,到2018年仅剩下102家,动力电池从狂欢到冷静仅用了3年,预计-2021以后仍将会以20%以上的速度进一步淘汰技术、研发、融资能力不足的企业。而头部企业市场占有率将进一步扩大。从国内来看,2018年动力电池装机量前十电池企业分别是:宁德时代、比亚迪、国轩高科、力神、孚能科技、比克电池、亿纬锂能、国能电池、中航锂电、卡耐新能源。装机量前十动力电池企业合计约47.06GWh,占整体市场的83%,行业集中度进一步提升。而市占率方面,全球范围内同样前十企业市占率超过88%。而且优质产能企业开工率普遍超过80%,宁德时代,松下一度超过90%,合作伙伴需求稳定且订单数量可观;而相对弱势的中小企业开工率则不足30%,马太效应开始凸显。

从装机量和出货量剪刀差巨大,因此在未来产能优化和释放后,以宁德时代为例,在制造端(工成本,机器折旧,管理费用)预计可以缩减41%左右的费用,CATL 70Ah 方形电池为例,该部分成本将从17.5USD/kwh 降至10.4USD/Kwh,如果放大到动力电池整体的话,预计对动力电池的价格影响波动在5%左右。

2、 产能提升后整体原材料议价空间上升,结合原产料价格走弱带来降价空间。

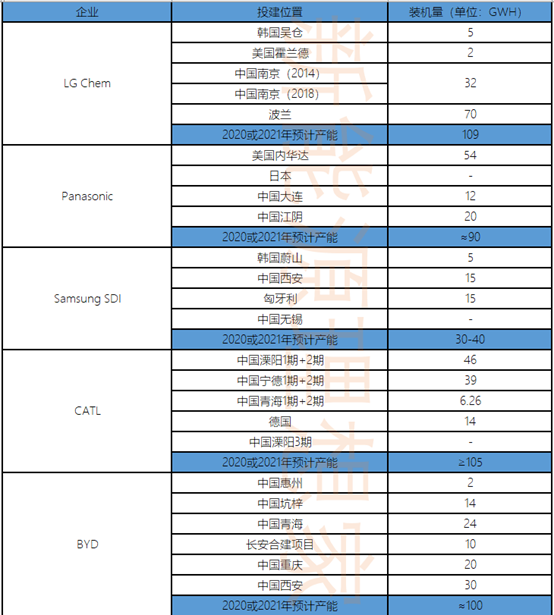

其一、目前动力电池头部企业新建和计划投建的产能释放后,原材料用量将进一步提高,基于此的议价能力上升,无论是正负极材料,还是其他相关材料,整体原材料的采购成本将进一步下降。从CATL、LGC、Panasonic、Samsung SDI的全球扩张计划来看,仅上述企业在2020-2021年前后产能合计将达到350GWH左右,除此之外比亚迪预计到2021年前后产能将达到100GWH的水平。如此体量的装机量在未来通原材料供应商的议价能力及商务政策与现阶段将不可同日而语。

图5:LGC、Panasonic、Samsung SDI、CATL、BYD动力电池产能及扩张计划

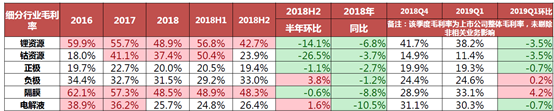

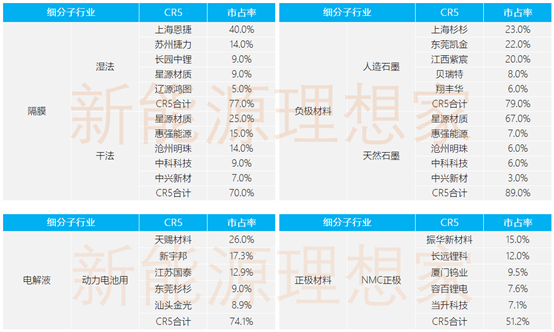

其二、除去头部企业的产能提升后的原材料议价能力之外,原材料行业的当前利润空间,也是下一阶段动力电池降价空间的重要考量因素。我们查阅了相关资料,从三元正极材料锂和钴原材料价格来看,钴的利润率进一步下滑,Q1行业毛利率仅11.4%,是动力电池细分行业内利润里最低的分支之一。19年6月10日,电解钴价格24.6万元/吨,较19年初下跌30.5%;钴酸锂价22.2万元/吨,较19年初下跌25.0%,结合NMC811的进一步投产,钴价短期仍将承压,在供给端嘉能可KCC项目计划增产1.5万吨,欧亚资源RTR项目计划投产1.4万吨;钴价已接近成本线,预计后续降幅将趋缓。相对来说,负极材料,尤其石墨产能仍在延伸,下半年将进一步投放市场,预计受石墨等负极材料成本下降及整体行业利润里将不断接近工业产品平均利润的趋势,价格下探空间较大。除此之外截止2019Q1新能源车细分子行业毛利率来看,隔膜、电解液等产品同样具有较大降价空间,明细如下见下表。

图6:动力电池细分市场毛利率统计

产品高镍低钴方向发展,降低钴的使用,在动力电池最贵的正极部分降本。NMC811在-2020年将陆续登录市场,逐步替代部分NMC532和NMC622需求,根据瑞银实验室数据,这一方面技术的应用有望产生11%-24%的降本效应。

综合上述从原材料的议价能力,到制造端的产能优化,结合原材料利润率收窄和NMC811技术的落地趋势,未来几年的头部企业的降本空间仍然很大。下图为瑞银发布的动力电池价格趋势。

图7: NMC622、NMC811、NCA2170的价格趋势(数据来源:瑞银)

04 充分竞争≠价格大战

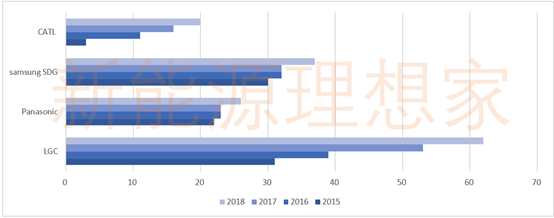

任何情况下研发能力及技术储备是企业长久发展的根本。无论从形态上看方形、圆柱或者软包动力电池,或者从材料路线上看NCA或NMC技术,对于企业来说动力电池的各条技术路线发展的最终目的是降本增效不会有任何区别,因此在降本增效的根本命题下,不断研发,不断做技术储备更上市场需求的变革,才能维持根本的生存,不被淘汰。全球范围内头部企业为了保持全球竞争能力,从研发经费投入上来看,LGC投入经费相对较高,CATL相对较少,但是由于LGC、Panasonic、和Samsung SDI在电池单元的研发还包含消费级电池,因此排除消费级电池研发投入的干扰,上述四家企业研发资金投入差距不大。

图6:CATL、Samsung SDI、Panasonic、LGC研发经费投入对比 (单位:亿人民币)

寡头垄断有效控制违背市场价格规律的价格乱战

第一:动力电池这一单一产品的产业链来看,目前从原产料到动力电池企业,已经基本形成寡头垄断,全球范围内动力电池CR3达到64%,CR6达到80%,个别动力电池企业企图价格乱战的可能基本被封杀在摇篮中。在头部企业价格稳定的基础上,个别第二第三梯队发动价格战的影响力将十分有限;另一方面随着国内国家市场监督总局对新能源汽车产品质量及三包政策进一步完善,车企端对车辆稳定性的最求进一步提升,涉及到动力电池热稳定性,安全性等要求是第一要务,而技术实力雄厚的头部动力电池企业与主机厂匹配性更为突出,要求抛开主要动力电池厂商采购第二第三梯队的部分廉价电池的可能性随着新能源汽车行业的不断规范,将进一步收窄。

第二:新能源动力电池原材料端口寡头垄断同样已经形成,从动力电池四大件中负极,电解液,隔膜CR5集中度普遍超过70%,正极方面无论LFP正极还是NMC正极材料CR5都在50%左右,因此从原材料到动力电池生产企业集中度相对已经比较高。从动力电池原材料到动力电池产品违背市场价格规律的价格乱战可能性很小。

结语

头部企业通过体量优势将为打击第二第三梯队企业将会是常态,CR3和CR5集中度进一步提高。无论动力电池还是相关原材料行业,市场出清速度加快,马太效应进一步显现,生产技术落后,技术储备不足,降本增效能力薄弱的企业淘汰速度加快,而优质产能供不应求的状态仍将持续。

NMC和NCA技术路线的动力电池成本差距进一步降低,NMC811电池将小步快跑进入市场,高镍三元基本路线在没有重大技术革新前提下不会有改变,动力电池2020年前后将至100USD-120USD/Kwh是大概率事件。

未来动力电池的竞争是技术和成本控制的竞争,动力电池的价格下降是技术和成本控制的产出。动力电池企业为争夺部分优质合作伙伴会采取暂时的战略亏损以换取市场空间,但是整体来看,无论动力电池还是动力电池涉及的原材料价格都将向着标准工业产品的利润率靠近,之前高利润不可持续,但是后补贴时代新能源汽车留给动力电池企业的想象空间足够大,参与全球竞争不等同于价格大战。