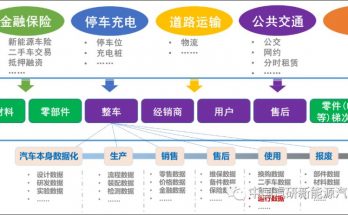

上半年汽车市场总体情况是非常好的,新能源乘用车销量累计达57.50万辆,同比增长65%。与去年同期相比,今年取得了不俗的成绩。接下来,在补贴下降的现实环境下,新能源乘用车将真正进行调整,同时,随着补贴完全退出和积分交易制度进入,新能源乘用车将迈向完全市场化。这个过程的转变会导致汽车成本下降,特别是电池成本。所以,对车企来说,上游供应商的降价是一个很关键的因素。

上半年国内电动车的续航里程进入400Km,向500Km迈进,超过了普通用户的里程焦虑线,与美国市场相当,满足了“够用”要求。在电量配置不变的情况下,价格很难往上走。所以,现在面临的核心问题是,面对补贴退坡,各个车企在价格没有上涨的情况下,是否推动电池企业进行降价?价格降低的幅度为多少?什么时候开始降?本文将从当下的供和需两方面做一些展望。

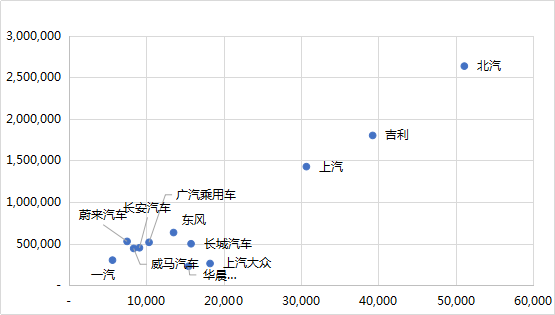

图1 上半年的新能源汽车的开局

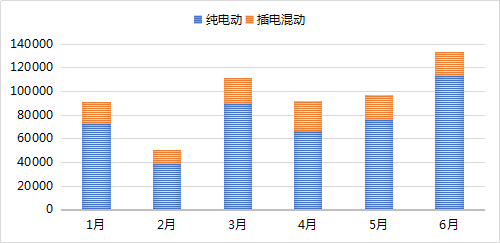

红红火火的上半年电池行业

上半年我国动力电池累计产量达43.4GWh,其中三元电池累计生产27.4GWh,占总产量比63.2%;磷酸铁锂电池累计生产13.9GWh,占总产量比32.0%;其他材料电池占比4.8%。

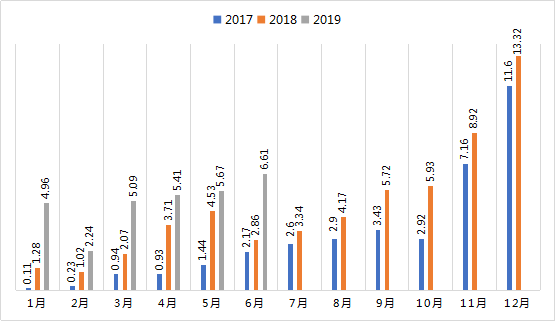

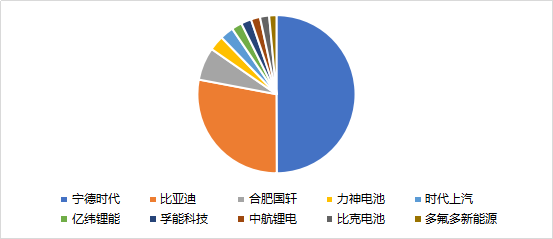

图2 电池行业的安装量

在安装量同比较大幅度上升的同时,产业的集中度也在快速上升,动力电池产业的产量排名前三名企业共计生产30.2GWh,占比69.5%; 前五名企业共计生产33.8GWh,占比77.9%;前十名企业共计生产39.0GWh,占比 89.7%。但行业总体的供给企业,降低到了50家左右。随着宁德时代和各个车企的电芯产能逐步发展,车企的电芯都会往电池合资企业方向转移,这是车企战略布局的一部分。

图3 动力电池行业安装量比例

在这样的局面下我们也看到一些问题:

锂电多寡头化的趋势在进一步强化,国内龙头企业在议价以及付款条件的要求等方面有很多的话语权,以下是单月宁德时代和主要企业的供应关系:

图4 6月份宁德时代的主要供应车辆和电池安装量

-

第三名以后的电池企业,不仅在客户质量、回款周期和出货量方面都受到很大的压力,而且在电池价格方面也受到了较大的挑战,使企业处在一个很困难的境地。这里很重要的一个要素就是随着A00和A0级别销量的下降,原有的供应关系很难维持,也出现了大量帐面上的电池货款收不回来的情况。

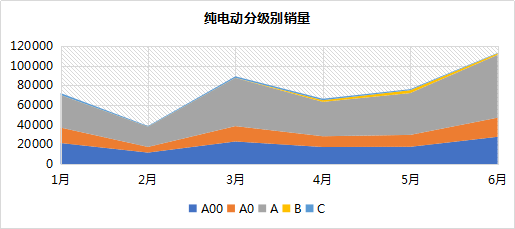

图5 A级车在主要市场占据绝对的需求大头

由于本轮车企降价是从产品可持续性方面来考虑的,所以降低成本的压力是比较大的。因为,随着地补取消和国补数额的减少,对于电池企业来说,刚性需求是要降低采购价格;对于龙头企业更多考虑的是出货的稳定性和客户的实际接受度,而很多企业在原本较低价格的基础上还要继续砍,因此这个事情就比较困难了。上半年锂电价格下降相对较缓,下半年才是重头戏,因为价格协议一致是从下半年才开始实施的,从这个过渡期切换,三元、铁锂均价有望分别下降 15%-20%,到下半年整体的价格有望低于1元/Wh和0.85元/Wh。

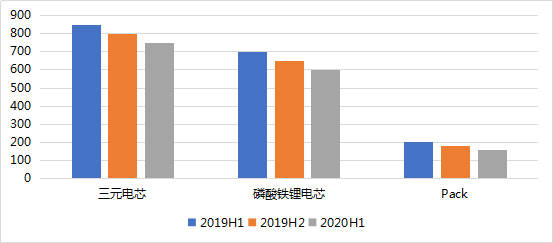

图6 三元和磷酸铁锂的预期成本和Pack成本

电池单体价格下降的空间

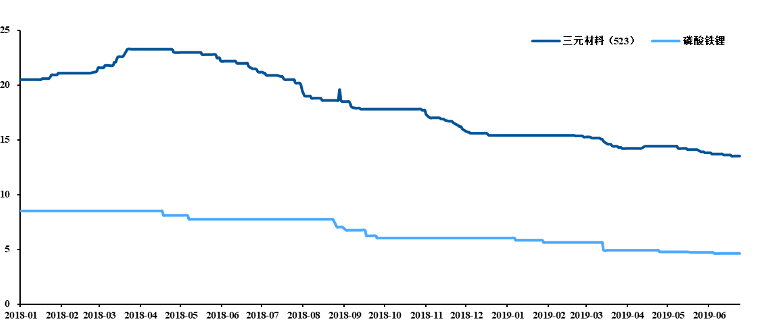

从电池企业角度来看,电芯是主要原料。在四大材料中,正极成本下降空间较大,隔膜、负级成本下降空间次之,电解液成本下降空间较小。在整体市场还在涨的情况下,主流 NCM523型三元材料和磷酸铁锂价格已经持续在下探。随着7、8月份大部分电池企业减产,其将会进一步拉低价格。由于磷酸铁锂和三元材料存在一定的价格差,未来很多车企会为了降低成本从三元切换到磷酸铁锂。在Pack层面也可以有一定的成本下降空间,因为BMS、高压接触器、热管理、连接器的价格也会有一定的下调幅度。

图7 上半年正极材料价格(Wind数据)

从中国的供应情况来看,由于长期竞争格局的影响和整车企业的中长期战略,导致存在着几种力量:

-

车企在稳定和电池企业供应关系的同时,也在着力培养二供和供应商。例如孚能获得戴姆勒的长期订单、欣旺达获得了日产雷诺三菱(易捷特)的订单、亿纬锂能获得了现代起亚的订单,这些车企在国外有稳定的供应商,在中国电池供应格局上也会培养基于自身订单下的供应关系,而不是和大家都选择一样的供应商,这样的选择对于价格竞争是有帮助的。

-

中国市场之外的全球主流车企在建立和培养核心供应商圈,如LG、SKI在欧洲市场、美国市场占据国际主流一线客户订单。而随着白名单和补贴退出,可以使中国供应商直接使用韩系电池产能,这也对于需求的分流和价格竞争起到了很关键的作用。

小结:下半年对于整个行业来说,是毛利下降的阶段,车企和电池企业的盈利情况存在博弈和平衡。如果再往前看1-2年,整体格局又会有很大的变化。电池的价格是必然会下降的,这一轮的下降是由6月底政策退坡驱动的,之后会慢慢由市场需求驱动达到一定的平衡,而这个下降是根据市场地位决定的。