前两天看了吴晓波的一篇文章《,靠“熬”是熬不过去的》,非常赞同其中的观点。今天借用一下人家的标题,其实2018年初夏延续持续至今的车市寒冬,仅仅靠“熬”也是熬不过去的。车企不把市场内在发生了什么变化,自身该如何迎接这种变化搞清楚,盲目地在营销层面“见招拆招”,或者像过去那样用时间换空间,是找不到出路的。

早在2016年我在写跨年市场展望的时候便说过,中国车市正在迎来消费升级这样一个全新的历史阶段,这个阶段的竞争法则与过去是完全不同的,甚至上一个十年能够帮助车企大杀四方的成功经验,恰恰可能成为今天的负累。如今3年过去了,我越来越坚信这种判断,并且随时在观察市场最新的变化,不断迭代并丰富上述判断。今天我再结合车市的一些最新数据,分享一下我的判断,供大家参考。

前6个月,我们还看不到市场好转的迹象

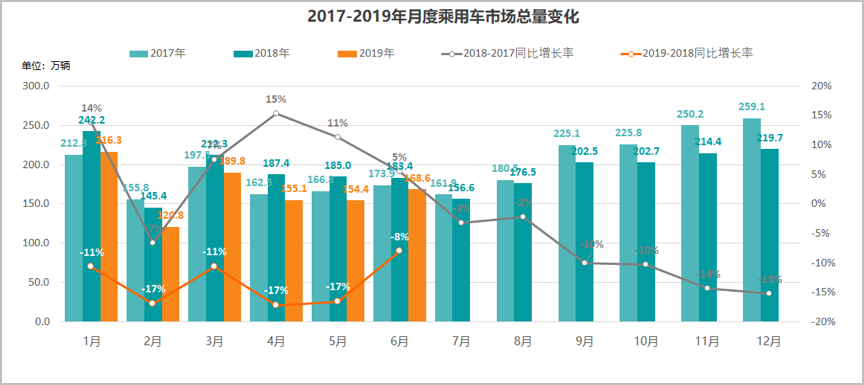

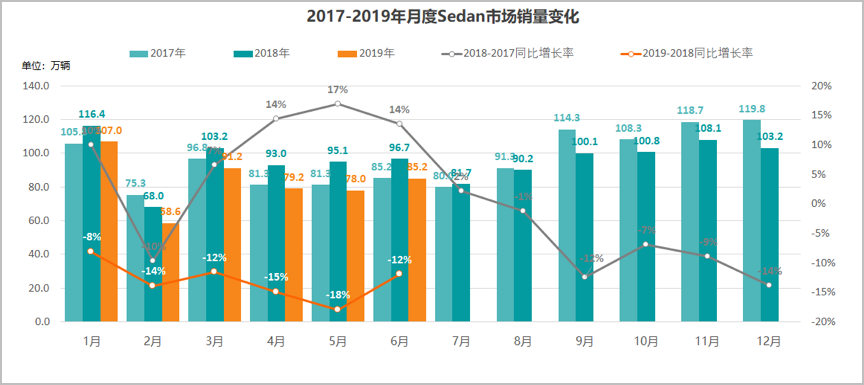

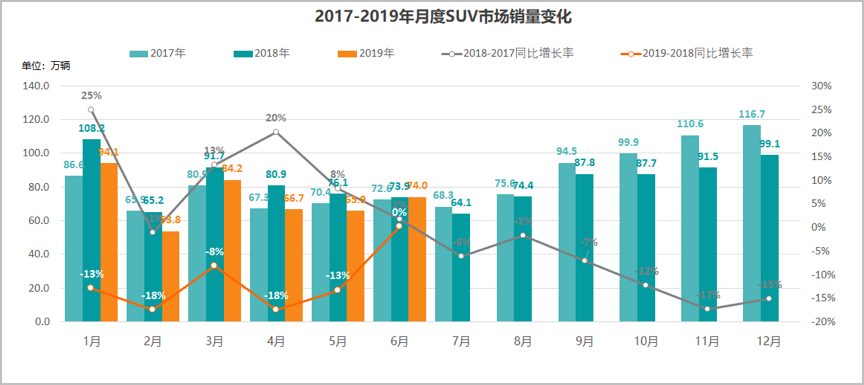

这部分的判断也许数据最有说服力,还是先贴几张图吧:

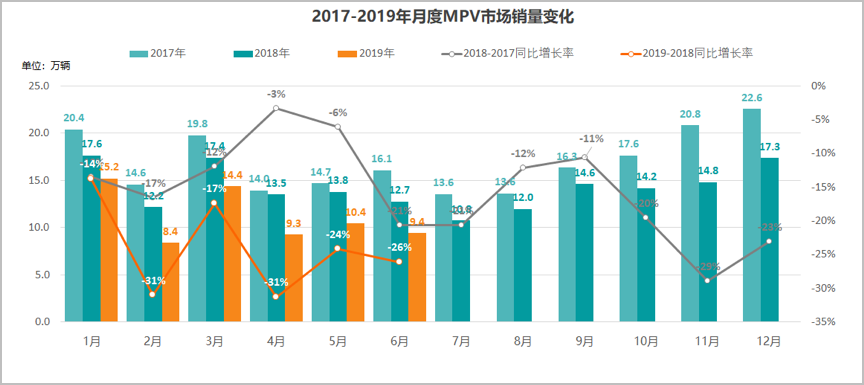

乘联会销量数据显示,本轮市场的下跌始于2018年7月份,截至6月,无论轿车、SUV还是MPV都呈现出同比连续下滑的趋势,其中MPV市场的下滑尤为严重。相比之下SUV市场在6月份跌幅突然收窄,这一趋势极有可能是新产品连续投放导致的,能否持续仍有待观察。

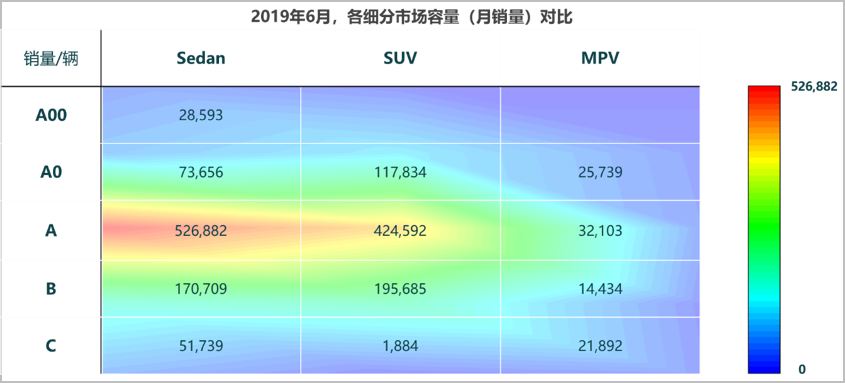

若进一步按级别细分,A级轿车仍是规模最大的市场,其次是A级SUV。

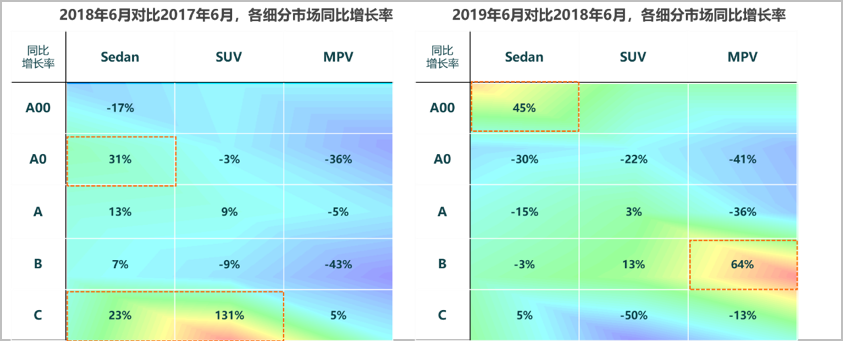

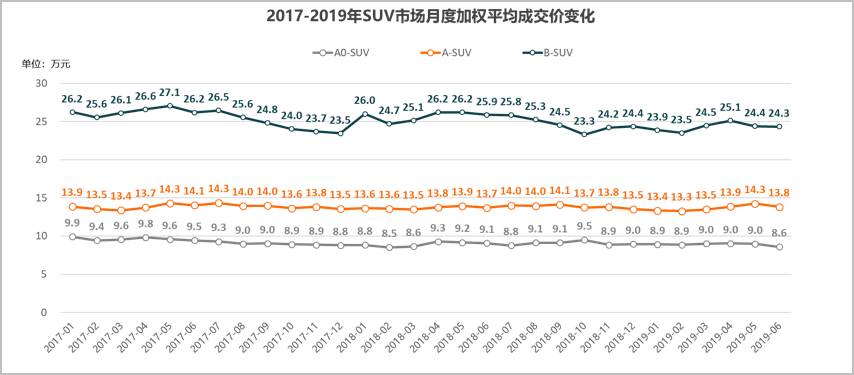

按级别对比各细分市场增长率,由于A00级轿车、B MPV等市场总量狭小,因此月度增长率波动很大,不具备参考性。月度市场容量超过10万辆的市场中A0 SUV下滑最为严重,B SUV增长最为显著,A SUV仍是最具吸引力的市场。整个A0级市场都在经历惨痛的下滑,这也是整个车市结构性升级的有力证据。

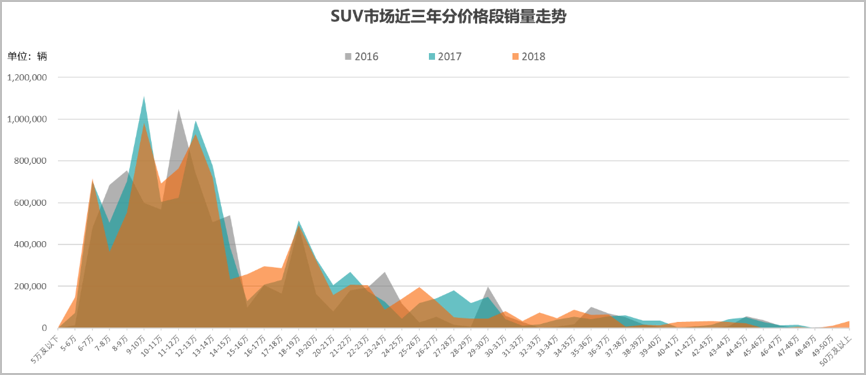

如果看车市成交的价格结构变化,消费升级的趋势则更为明显:下面这张图展示了So.Car监测的SUV市场过去3年的分价格段成交状况。可以看到2017/2018两年相比2016年价格重心在持续右移。

中国车市的快速普及进程已经基本结束,正在由价格驱动向价值和体验驱动快速转换

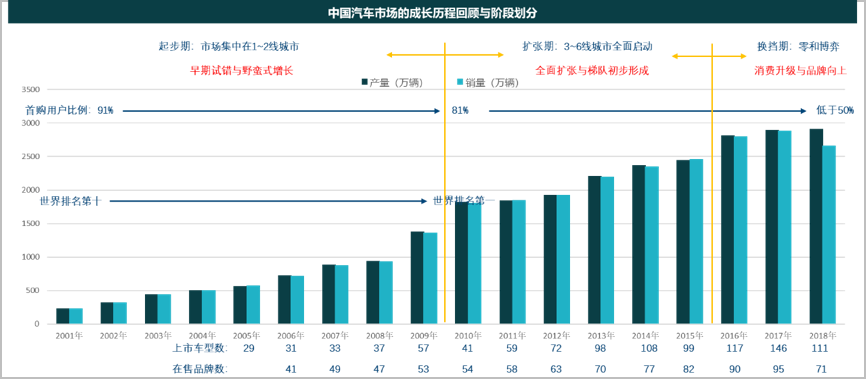

若要真正理解今天的车市为什么进入如此严峻的寒冬,充分理解市场背后的规律才是关键。在我看来车市购买主力的变迁才是这一问题的关键。如下图所示,我们可以把2000~2009年前后视为中国车市的起步期,那真是一个躺着都可以赚钱的年代。车市购买者以一二线城市的首次购车用户为主,大家解决的主要是有无车辆的问题,市场中可供选择的产品和品牌虽然在快速增加,但用户可选余地十分有限。在那个时候很多今天看起来很是惨不忍睹的产品也能找到各自的市场。

2009~2015年前后可以说是市场的扩张期,也是中国车市迅速由中心城市向中小城市及乡县市场普及的过程。车市主力是这些市场的首次购买者,他们的收入和购车预算相比一、二线城市的用户明显低很多,因此这一阶段价格是赢得市场份额非常关键的致胜要素。大批自主品牌以及合资品牌基于老平台进行本土化开发的低端产品都取得过非常优异的市场表现。

但2016年以后,我们看到首先市场的增长速度开始大幅放缓了,其次是车市也已沉无可沉,很多地区的农村市场有购车能力和购车意愿的人也早已完成了汽车购买。但这些低线级市场的用户相比一二线城市他们对汽车的依赖程度并不高,很多人全年下来车辆使用里程不足5000公里(一线城市平均值接近20,000公里),他们的换车周期更长,车价占收入的比例更大。因此低线级市场的换车周期更长(通常为8~10年,而一线城市换车周期平均不足5年),这导致市场在以首购用户为主向换购用户为主切换的进程中,接力棒传递到低线级市场的过程放慢了。这正是今天市场缺失的那部分销量,而且总量停滞或萎缩可能还会维持两三年,甚至更久。

但是,由于换购用户在二次购车的过程中拥有更多的预算,更丰富的产品认知能力,以及对第一轮购车时妥协因素的补偿,他们在第二次买车时往往会对购车目标进行大幅升级。这就是我们今天观察到的车市在总量萎缩的同时,也在经历结构性升级(相关内容So.Car在2018年初曾发布过一份《中国汽车消费升级与产品需求趋势报告》,感兴趣的读者可以拿来参考)。

如果总结起来,随着中国车市的购买主力正在由以首购为主的用户向第二轮次购车的用户进行转变,市场的驱动因素也在由价格驱动向价值和体验驱动快速转变:在向低线级市场快速扩张的普及进程中,价格是王道,但今天单纯的价格已经无法触及用户的嗨点,用户更加关注的是这个产品能够带给自己的独特价值以及整体的用户体验(包含功能体验、性能体验和服务体验等等)。

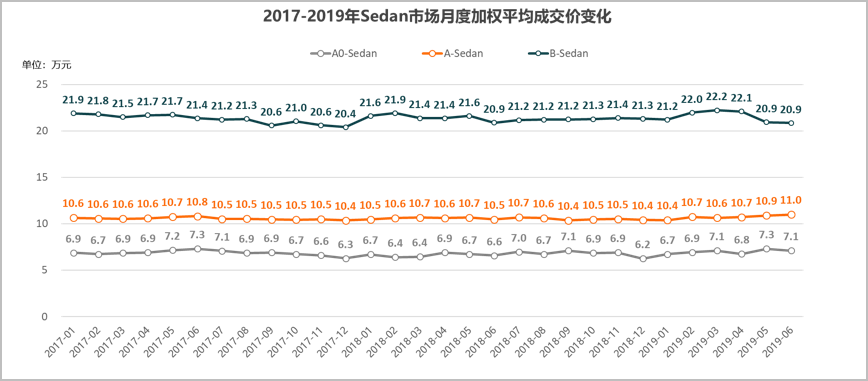

也许下面几张图更能帮我们准确理解这种变化的能量:大家一定以为上半年整个车市在经历一轮异常惨烈的价格战之后主要细分市场的加权平均成交价已经大幅下滑了吧?但So.Car终端成交价格监测数据显示,按实际成交加权的价格并未下滑,主要是低价的产品萎缩的速度更快,越是降价凶猛的产品越是卖不出去,市场逐步向高端产品聚集导致的。比如A级轿车市场,过去两年半受朗逸、宝来、思域、速腾、轩逸等几款主力车型接连换代的拉动,这一市场的平均成交价不降反升了。

车企需要实现由能造车到会造车的转变

从第一轮次到第二轮次的切换对市场的影响是非常根本的,但随着后续轮次的不断增加,中国车市会越来越成熟而稳定。至于中国车市总量能否达到很多专家预测的4000万辆已经不重要了,因为市场的增长不会一蹴而就,2000~2900万辆也许是一个需要持续几年的整理平台,车企能顺利挺过这段平台期才是关键:宏观是无法轻易改变的,每个企业可以选择的是自己面对的微观。

对于大多数车企而言,在市场总量萎缩与结构升级面前,错配的产品组合(很多品牌这些年都在把精力花在如何让车更便宜,而不是体验更好这件事上)正在削弱车企的造血能力,而闲置的产能又在让现金储备快速流失。与此同时,行业变革更是让中小车企无所适从:他们既没有能力进行全面的变革尝试(因为没有足够的资源),也不能仅仅是固守阵地(因为传统燃油车受法规影响技术门槛和成本都在快速提高)。可以说这是一种腹背受敌的窘境。此外,很多新造车公司借助PPT的各种“忽悠”,在前些年又大幅提高了用户的“嗨点”,但眼下绝大多数新势力的“跳票”又给用户一种反向冲击,让观望情绪变得更重。这些因素也让市场变得更加复杂和浮躁。

那么,车企该如何渡过眼下的这场寒冬?

如果站在整个经济周期的角度来看这轮调整,中国车市必然要经历这轮洗牌过程。而市场驱动因素的变化(购车轮次变化)也让汽车下乡、减免小排量购置税等政策救市变得几乎无效。因此越是这个时候,车企越应放下浮躁的心态,放弃对政府救市的幻想,从源头出发,从自身的产品做起,真正实现从能造车到会造车(造好车)的转变。尤其对于中小规模的车企而言,资源情况既然不允许自己在商业模式上积极布局,也无法在技术转型中做全面的探索,充分抓住眼下市场用户对产品价值和体验升级的机会便是他们的唯一机会。

就像此前一篇文章说的那样,未来很长一段时间,车企的战略仍要围绕一部车展开,如何造好这部车才是渡过这轮寒冬的关键所在。

为了让本文的观点更加明确,最后我们不妨对比一下“能造车”与“会造车”有哪些区别?

1、 OEM有自己鲜明的价值主张和产品哲学;

2、 能够基于价值主张和产品哲学,巧妙地分配资源 ;

3、 能够创造并引领价值和趋势,而非简单的复制和堆砌;

4、 能够与核心供应商协同,为达成预期用户体验不懈努力,而非简单地把各种配置加总;

5、 有所为亦有所不为,产品层面如此,面对“市场机会”亦是如此;

6、 用户对该品牌的预期逐渐变得清晰、稳定。