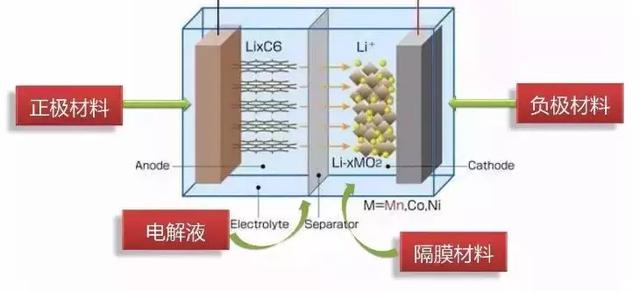

电池四大主材

能不能用一段话,说明国内动力电池行业对外依存现状?

“正极、负极、电解液和隔膜四大主材基本上摆脱了对进口产品的依赖,但部分供应商尚未掌握电解液配方;粘结剂、导电剂等电池辅料进口比例较高;国产铝塑膜可靠性还没有达到验证周期;电池制造、检测设备国产化率提升,但以工业机器人为代表的高端装备仍严重依赖进口。”

《电动汽车观察家》对多家主流动力电池企业创始人、技术、采购高管和投资人专访之后,将开篇问题的答案概括为以上几点。

对于如何看待部分材料和设备依赖进口,以及如何应对的问题,多数高管认同,中国化工和冶金基础薄弱,短期内要降低铝塑膜等对外依存度很难。电池企业单点突破有可能,带动整个行业摆脱部分材料的进口依赖,并不现实。

也有被专访人认为,动力电池是能够充分竞争的应用技术领域,即便做不到核心技术、设备自主可控,也无需担忧。中国拥有世界最大的动力电池和电动汽车市场,依靠市场规律自发调节,被外资企业“卡住脖子”的可能性几乎为零。

本文是《新能源汽车自主供应能力访谈》系列文章的第二篇(第一篇《新能源汽车自主供应能力调查 | 电驱:只能组装不能造?》),将探讨国内动力电池材料、技术和设备等对外依存情况,希望尽可能多地展示自主品牌龙头企业和部分主流电池制造商的供应链概况。

1

配方在谁手里?

有产品,无配方,是国产动力电池材料的“槽点”之一。

一位曾任某电池企业总经理的业内人士批评,动力电池四大主材之一的电解液虽然早已不依赖进口,但多数国产电解液都是进口(主要是日韩)产品的复制品。也就是说,国内供应商只知道电解液成分却不知道配方,具体来说,几乎没有一家企业掌握了电解液正向开发的全部数据。

对这种批评,国内某龙头企业技术总监并不认可。

这位技术总监告诉《电动汽车观察家》,电解液反向开发的问题只存在于部分研发能力相对较弱的供应商,就该企业而言,电解液添加剂全部是自己独立研发或和供应商合作开发的,配方掌握在企业自己手中,不存在依赖进口的问题。

实验中不同浓度的电解液

据他介绍,该企业具备完整的技术和材料研发体系,一大表现是,其研发人员超过4200人,其中,材料研发团队有博士学历的人数超过150人。

“我们的材料,包括电解液添加剂,是知道know how的,否则,光是copy人家的技术,没法在国际市场上和日韩电池商PK。”他说。

另外,这位技术总监指出,并不是所有电池企业都有正向研发的能力。部分研发实力较弱的企业,不只依赖进口电解液添加剂,也会找到某些龙头企业的供应商,要求购买同样的添加剂产品。

其结果是,如果后者发现原来的配方有问题,会及时调整,而前者没有掌握电解液配方,只能继续使用问题方案而不自知。

总体而言,电芯四大主材,即正极材料、负极材料、隔膜和电解液对进口产品的依赖性已经很小。2018年11月,安信证券发布的《角力与共生,全球动力电池竞争格局分析》一文指出,中国电池产业的四大材料环节,国产化率超过90%,并进入日韩供应链体系。

但需要指出的是,虽然国产正负极材料的国际竞争力提升迅速,但在高端产品供应方面,仍与国际水平有不小差距。某主流软包电池企业采购负责人介绍,日韩厂商的前驱体质量优于国内水平,部分中国电池供应商还必须采购进口高性能前驱体。

该采购负责人认为,隔膜方面,国产品牌发展势头迅猛,但在品质的稳定性方面,与东丽等国际巨头的差距仍很明显。但他补充,国产隔膜综合性价比优势不小,虽然成品率不如国际大牌,但基本在电池厂可以接受的范围内。

如果要找电池领域最可能被外资品牌“卡脖子”的材料,电池辅料算主要的一种。

2

辅料:

高投入低产出,谁愿做?

以成本计,辅料是电芯成本中份额相对小的材料;以难度计,辅料又是电芯材料中对基础研发要求最高的一种。

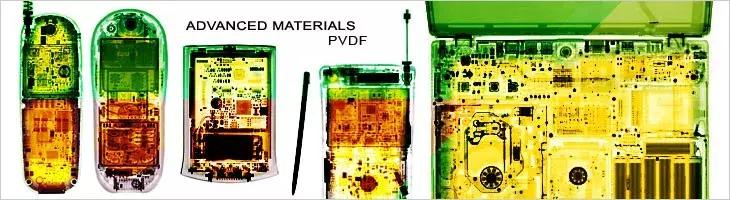

上述采购负责人介绍,PVDF粘结剂、高端碳纳米管导电剂等辅料大约占电芯成本的10%左右。和隔膜等电芯主要主材不同,国产品牌在辅料领域存在感很弱,他直言,短期内没有看到实力较强的国产辅料制造商。

日本吴羽化学的PVDF粘结剂

这位负责人告诉《电动汽车观察家》,国内使用的高端PVDF粘结剂、高端碳纳米管导电剂主要来自日本、美国和法国,国产产品虽然价格较低,但性能与国际先进水平差距较大。

上述研究院院长也认同此观点,他介绍,国产碳纳米管在三元材料中易氧化,电池厂家不敢轻易尝试。据他透露,其公司正在使用的碳纳米管进口自俄罗斯,一公斤价格超过2万元人民币。国产不够可靠,进口成本太高,于是,有的电池厂干脆不使用碳纳米管。

为什么电池辅料的国产化率如此低?

上述采购负责人认为,电池辅料供应商多是国际化工领域的老牌厂家,这些厂家研发基础强大,生产能力有保证。国产和进口产品的差距体现在部分性能指标上,但根源却在国家的整体化工基础,电池企业单点突破有可能,带动整个行业摆脱部分材料的进口依赖,并不现实。

在某主流软包电池企业创始人看来,辅料以进口产品为主,更重要的原因是投入产出不成正比。

他表示,电池辅料业务对于化工巨头而言,技术难度和业务比例都非常小,属于顺手能赚的小钱;而对技术和资金实力薄弱的小企业来说,从零开始研发辅料,耗时耗力、得不偿失,哪家企业会傻到做这种性价比超低的事呢?

“小企业为了粘结剂或者导电剂投入重金搞研发,想当所谓的‘隐形巨人’,没用,这不符合市场规律”。他说。

不同于粘结剂和导电剂投入巨大产出相对较小的特点,同为辅料的铝塑膜情况又有所不同。

3

铝塑膜:

暴利之下必有勇夫?

“铝塑膜可以说是暴利行业,老牌供应商的毛利能达到80%。”

上述采购负责人这样评价电池用铝塑膜的市场现状。在他看来,虽然中国企业已经开始进入铝塑膜战场,但仍未对国际供应商形成真正的挑战,市场远未达到充分竞争,导致铝塑膜采购价居高不下。

某动力电池企业投资人估计,目前,国内电池铝塑膜至少超过70%的市场份额被进口产品,主要是日本产品占据。国产铝塑膜发展滞后的状况,由来已久。

他介绍,早在2002年,日韩企业就开始研发电池用铝塑膜,铝塑膜也在各类电子数码产品上得到广泛应用,而中国电池铝塑膜的研发从2015年,也就是新能源汽车爆发时才得以发展。十多年的技术鸿沟,短期内难以填平。

世上无难事,只要利润高。

上述研究院院长介绍,紫江新材料、道明光学、新纶科技等国产品牌都在加速铝塑膜布局,下半年开始,部分国产铝塑膜将逐步导入生产。他认为,从低端产线着手,国产铝塑膜代替进口产品是未来的趋势。

新纶科技生产的软包电池铝塑膜

但上述采购负责人表达了对铝塑膜国产化的担心。

他告诉《电动汽车观察家》,铝塑膜虽然占电池成本比重不大,但却是软包电池最薄弱的环节,一旦破损,电池就会报废。因此,软包电池厂对铝塑膜选择非常谨慎,而国产铝塑膜没有达到足够的验证周期,电池厂也不敢贸然尝试。

即便中国企业收购了日韩企业,这位采购负责人也无法对国产铝塑膜放心。在他看来,收购国际品牌,无非是把原厂设备搬到国内,但其工艺、配方、产品管控仍然是问题,难以保证。

“橘生淮南则为橘,生于淮北则为枳,可能也是这个道理。”他说。

上述研究院院长则对铝塑膜国产化较为乐观。他认为,验证周期不够长,不只是国产铝塑膜的问题,进口铝塑膜如果用在动力电池上,是否就能保证8年12万公里的期限,谁也不能打包票。

另外,该研究院院长指出,目前,国产铝塑膜难以与进口产品PK,价格优势不明显是一大原因。随着规模化效应的显现,再加上无关税的优势,国产铝塑膜或有能力与国际品牌一战。而且,国产铝塑膜的技术思维未必比进口产品落后,技术细节有差距,但进步的大方向不会变。

“眼下最关键的是,应该给国产铝塑膜机会,导入产线。”他说。

4

设备:

高端基础元器件匮乏

动力电池生产和检测设备国产化,在龙头企业身上表现最明显。

上述龙头企业技术总监介绍,论设备集成,该企业早已实现100%设备国产化。和国内供应商共同开发整机设备,不但自己能率先使用性价比高的产品,也间接提升了电池行业设备的整体集成水平。

对于外界关于国产前端设备,如搅拌机、辊压机、涂布机等仍受制于国外供应商的诟病,该技术总监反驳,除了部分工业机器人,该企业的其他动力电池生产和检测设备全部摆脱了对外依赖,完全可以替代进口设备。

某龙头企业动力电池生产线

“真正卡脖子的高端基础零部件,如激光器、超声波发生器和高可靠性的PLC。我们的工程师再多,也解决不了基础元器件的问题。”他这样感叹。

怎么办?这位技术总监告诉《电动汽车观察家》,目前,该企业正在大力扶持国内工业机器人供应商,并且已经开始在线测试。但他坦承,国产设备的开发周期长,可靠性也没有得到足够验证,还不敢在高端电池产品上使用。

国产高端基础元器件匮乏,极大制约了电池企业选购设备的自主性。这位技术总监表示,该企业在选择工业机器人产品时,会尽量避免购买美国产品,更倾向于使用欧洲和亚洲供应商产品,以降低进口限制风险。

和龙头企业相比,其他电池企业导入国产设备的风险可能更大。

上述采购负责人介绍,该企业此前使用的电池制造和检测设备,基本上都进口自日本和韩国,但这些设备价格比国产设备高30%-50%。考虑综合性价比,目前,企业正在大力推动设备国产化。

他特别指出,国产设备替代进口的策略是有风险的。比如,出于成本考虑,该企业曾引入一批国产设备,但在使用一年多时间之后,稳定性降幅超过预期,最终,企业不得不重新导入进口设备。

对于这家电池企业的遭遇,上述技术总监认为,国产设备替代进口受阻,根源在于企业对设备的维护和升级能力不足。就其所在的企业而言,设备维护、升级、改造都是强项,会提供系统方案,要求设备供应商实施,不会因稳定性不足重走进口老路。

5

买买买,靠谱吗?

上述动力电池企业投资人认为,买企业、买设备、挖人是国产电池厂赶超国际对手的重要方式。

以正负极材料为例,据他介绍,自2015年新能源汽车市场爆发起,国内电池材料企业就开始加速收购外资企业,并不惜重金从日韩技术团队挖人。比如,宁波容百的总裁就是来自韩国的锂电正极材料专家。

这位投资人表示,通过砸钱收购、挖人,国内动力电池材料的规模优势和成本优势很快显现,例如,国产负极材料的报价通常比进口产品低30%。即便像隔膜这样曾依赖进口的材料,国产产品也在逐步替代进口产品。

但上述技术总监认为,作为商业行为,买设备和自主开发设备、收购企业和自主研发一样,最终目的都是企业利益最大化,本无可厚非。但对于先进电池制造业而言,如果整机设备全部依靠进口,无法形成强大的国际竞争力。

上述采购负责人也表示,收购并不意味着绝对进步。他指出,国内引入国际一流设备和生产线的材料厂不少,但真正做出能和国际先进水平相抗衡产品的却不多。在他看来,高端设备砸钱就能买到,产品管控、生产团队建设却不是一朝一夕之功。

对于“为什么不缺好设备,却难造好产品”的原因,上述投资人的观点是,除了国内电池材料研究起步晚,基础研发实力薄弱,企业自主选择也是一大原因。

他认为,目前动力电池行业的洗牌大战仍在继续,企业忙于扩产线、抢份额,无暇顾及产品控制,导致产能全面过剩,一致性落后于国际水平。待洗牌完毕之后,生存下来的企业一定会加强质量管控,做精做细。

“先把产能搞上去,不要被别人的规模优势干掉,才是目前要解决的主要矛盾”。他分析。

这种洗牌、靠低价抢市场的行业状况,让不少企业苦不堪言。

上述采购负责人坦言,不论材料、设备还是电芯,国内的供应商多处于被压榨的境地,只以价格导向培养、选择供应商,不仅难以提升国产品牌的竞争力,而且产业链上的企业或者最终倒下,或者只能痛苦地活着。

“只有供应链上的企业合作共赢,尤其是行业龙头在源头上做善意引导,供应链才会健康,国产品牌才有可能和外资品牌竞争。”他说。

对于国产动力电池与国际先进水平的差距,上述电池企业创始人则非常淡定。他认为,民用动力电池是大宗商品,本质上并没有高低端之分。不同电池产品在不同领域都有用武之地,供应链有分工、集中度高是市场经济下的正常现象。

“市场在中国,你怕啥?”他反问。(完)