2014年是我国新能源汽车发展史上一个特别的年份。当年全国新能源汽车的销量从前一年的17642辆突飞猛进至74763辆,实现了量的飞跃。

也正是从2014年起,我国全面开放纯电动汽车基础设施建设市场,鼓励社会资本投资充电桩建设。像今天的充电桩龙头企业——特来电和星星充电,都是那一年进入行业的民营企业。

2015年,发改委、能源局、工信部、住建部等四部委发布《电动汽车充电基础设施发展指南(2015-2020)》,明确了我国充电基础设施建设目标,即到2020年,新增集中式充换电站超过1.2万座,分散式充电桩超过480万个。

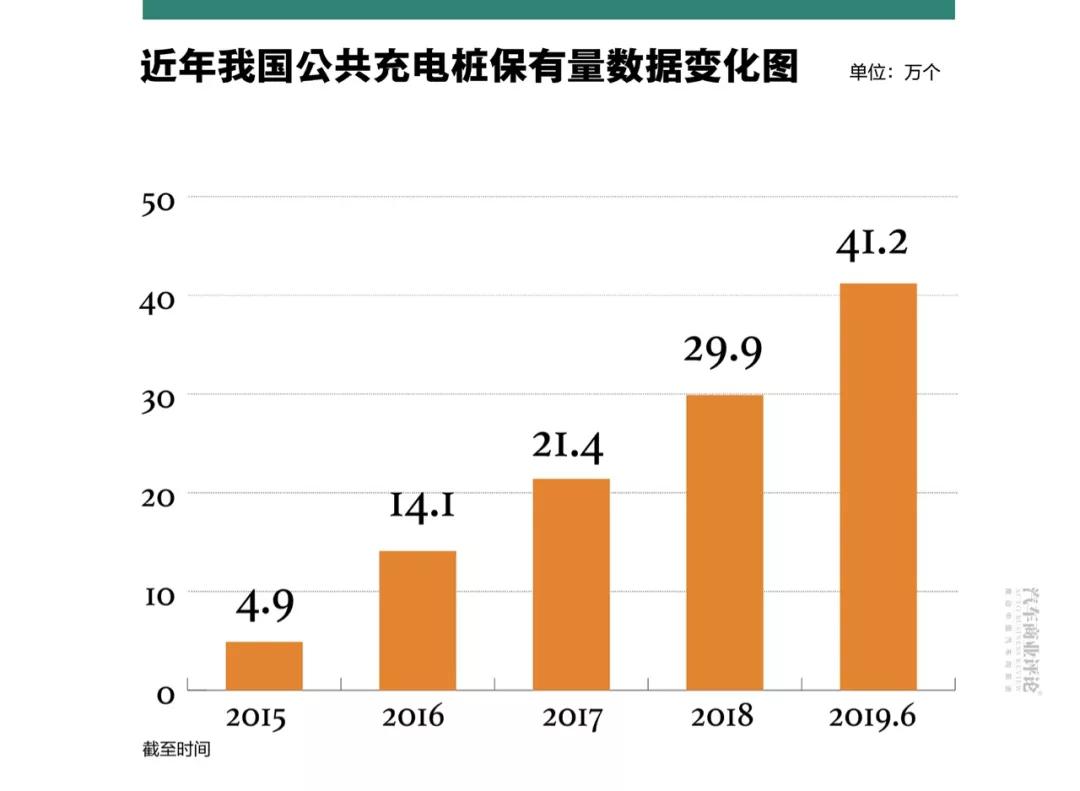

不过,几年过去,实际的充电桩建设情况并不乐观。根据中国充电联盟的数据,截至6月,全国充电基础设施累计数量为100.2万个,距离2020年的目标还差380万个。

而且,充电基础设施建设不完善制约新能源汽车的发展,仍然是人们心里根深蒂固的认知。如果说充电桩的建设制约了新能源汽车的发展,那到底是什么制约了充电桩的建设?

公共桩需求减少

我国公共类充电桩的保有量已经从2015年4.9万个发展到2018年29.9万个,截至6月,已经达到41.2万个。从数字上看,还是保持持续增长的。

但某充电桩央企区域负责人王力告诉汽车商业评论,“这几年,大规模公共桩的建设几乎都停了。”

原因也不难理解。

随着动力电池技术的不断提高,新能源汽车的续航里程也从最初的200公里、300公里逐步增长,现在续航500公里、600公里的车已经不鲜见了。客观上造成的一个结果就是,新能源车主日常用车中补电需求减少,特别是在公共桩上的补电需求就更少了。

充电桩可以分为三个种类,除了面向大众的公共充电桩,还有私人家用充电桩,以及出租车、公交车、环卫物流车等专用充电桩。

王力表示,“做专用桩很简单,就是有一辆车充一辆,比如说做公交这块,肯定是可以盈利的,但是量比较小。私人桩都是一锤子买卖,建桩时可以挣个充电设备的钱,挣不到后面运营的钱,不是个长期的业务。”

而充电服务运营商,面向社会提供充电运营服务,长期看,公共充电桩运营业务才应该是桩企收入的主要来源。

王力表示,原来大家是基于互联网的思维,先建设充电桩吸引用户进来,以为未来用户形成规模之后价值就能体现出来了,但后来发现“基于现在整个发展趋势,要得到用户的代价太大了”,而且,“新能源汽车的保有量也没有达到我们的预期”。

在这种情况下,桩企不再大力投入建设公共桩,也不失为一种理性的选择。

国家电网、普天等央企最初承担了很多充电桩基础设施的建设任务,明知亏损也要投。但王力表示,国企的考核这两年也不一样了,尤其混改之后,也有了盈利方面的考核,不能一直亏,“每年大笔的资金去投入,未来压力很大,我们大家都在调整整个思路”。

相比之下,民营企业可能资金压力更大,投资会更加谨慎。

王力称,“未来大规模去建公共充电桩,这种可能性不是很大。”同时他表示,公共充电桩也不是完全不建,而是开始做优化,比如,“我们在公共桩上的投入不会像原来一样撒网,而可能在一些确实有大量需求的地方慢慢来建设”。

他还判断,未来,如果公共桩可能会出现规模性的建设,还是会以服务城市间移动为主,高速公路建桩,还是会有刚需。另外,长远来看,“新能源汽车在汽车总量的占比到了百分之三十到四十”,那个时候再去扩大公共建桩,可能仍然有大的需求。

当前充电桩建设回归理性之后,行业调整方向基本就是:大的充电运营商转向以专用桩业务为主,私人充电桩由车企与桩企共建,公共充电桩萎缩。

一个无法回避的事实是,公共桩的萎缩,无疑会进一步加大桩企盈利的压力。

优胜劣汰

盈利一直是充电桩企业遥不可及的梦想。目前,充电桩企业中似乎只有特来电一家公开宣布盈利。

特来电董事长于德翔曾公开表示,特来电在5年内累积投资50多亿元,前4年累积亏损6亿元(其中,2016年亏损3亿元,2017年亏损2亿元)。

根据特来电母公司特锐德发布的2018年年报:其充电运营收入5.31亿元,同比增长153%;充电设备销售及共建业务收入7.51亿元,同比增长106%。

这意味着成立5年的特来电终于在2018年跨过盈亏平衡线,实现了盈利。

今年4月,星星充电董事长邵丹薇曾对媒体表示,目前星星充电整个板块已经实现盈利,但仍是微利,如果把制造业拿掉,充电运营仍然还是亏损的。也就是说,星星充电的盈利主要是来自充电设备,如果单看运营,仍然没有实现盈利。

根据中国充电联盟的数据,截至6月各大运营商充电桩数量排名情况,特来电以桩数133088个排名第一,第二是国家电网(87846个),第三是星星充电(86166个)。

这是公共充电桩的统计情况,前三家的充电桩数量占全行业的比例约为75%,寡头格局已经形成。

资深充电桩从业者刘源所在的也是排名前10的桩企。在他看来,即便把政府的补贴加上,充电桩企业单独看运营这一块业务也是没法盈利的。

他表示,“我们最早做的直流桩,十年也回不了本了,目前就是一直亏下去。”充电桩的寿命,室内桩七八年,室外桩三四年,等于五六年之后就要再换一批桩,而设备的成本是很高的。

除了设备,他们原来测算的收费模式也不一样了。“原来说上海补贴是不能低于一块钱,后来充电服务费到了六毛,现在五毛、四毛、三毛的都有,大家都打价格战。”

目前,他所在的公司已经暂停公共桩的扩建,重点转向专用桩。

优胜劣汰的法则无时不在运转,已经有桩企退出了游戏。深圳容一电动科技有限公司就是其中一个代表。

容一成立于2003年,本来是一家从事五金制品、模具、机箱、微波电子元器件的生产和销售的机电设备公司。2016年,因为看好充电桩行业前景,容一进入充电桩行业,投入大量资金研发与生产新能源充电桩、充电连接器等。

在2017年,容一还获得了深圳市和国家高新技术企业认证。它还与深圳奥特迅电力设备股份有限公司等单位联合成立了“智能共享型电动汽车大功率充电设备关键技术研究与产业化”的合作项目。

但项目还没结束,容一就因为持续亏损导致公司无法继续经营,被迫于2018年7月解散。

新进入者的机会

不过,尽管市场盈利前景不明,这两年仍然有新的充电桩公司陆续进入。

沈明之前在一家大型充电桩运营公司工作,现在刚刚组建了新的公司。

对于充电桩企业盈利困难的说法,他认为“实际上是一个误区”,“因为我们能够看到的都是比较大的,而且做得比较早的这些运营商,但还有很多没有统计进来的小的企业,它有可能是盈利情况很好的”。

他解释说,因为充电站是否盈利跟建多少站多大的规模没有关系,并没有所谓的规模效益,而是跟建加油站一样,是按单站来算的。

“现在陆陆续续有新的企业进来,有大有小。像广州、深圳、厦门、太原这些城市,因为网约车上得非常快,很多私人老板有点钱就建一下,建一个站可能就几百万,充电费可能两年就收回来了。” 沈明告诉汽车商业评论。

在他看来,早期这些大的桩企自己投资建站存在几个问题。

第一是都建了运营平台,养固定的团队就要花钱。第二是早期建的站,设备陈旧了,而且选点可能不合理,会导致利用率上不去。大的充电桩企业,如果单拿出某些站点来看利用率可能很好看,但有些非常差的甚至零使用率的充电桩拖累了公司整体的盈利能力。

而早期进入这个行业的大公司面临的问题,晚进入的公司都会尽力回避。

早期建桩是跑马圈地,本来就是赔本赚吆喝的事,但现在新入行的企业不能不考虑盈利问题。

沈明表示:“就单个充电站来算,不管是哪个公司,从去年开始,我们有基本上一致的考核指标,就是固定资产投资部分回报期不能超过三年,比如说投资充电站200万元,这个钱应该在三年之内就收回来,平均一年收回七八十万元。”

而且新进来的企业往往不是建设运营商,而是互联网企业风格,不会大规模投入建桩,而是以用户运营为主。

相比2014年进入的桩企,现在整个充电桩行业的市场环境已经发生显著变化。

一是,随着充电设备出货量变大,规模效应开始显现,现在充电站建设成本已经比前几年大幅降低。按照沈明的说法,“直流充电桩价格,以前基本是每瓦一块多钱,现在平均价格应该到每瓦5到6毛。几乎降了一半都不止,等于是原来1/3了。”

二是,随着新能源汽车保有量增长,充电桩利用率也增长了。

正是这些变化给了新进入者机会。按照沈明的说法,“从2018年进这一行的,投资建充电站的基本都是盈利的,亏钱的很少。”

相关测算显示,2020年,我国新能源汽车充电桩直接市场规模有望达到1240亿元。显然,并不是所有企业都能等到那一天,分上一杯羹。